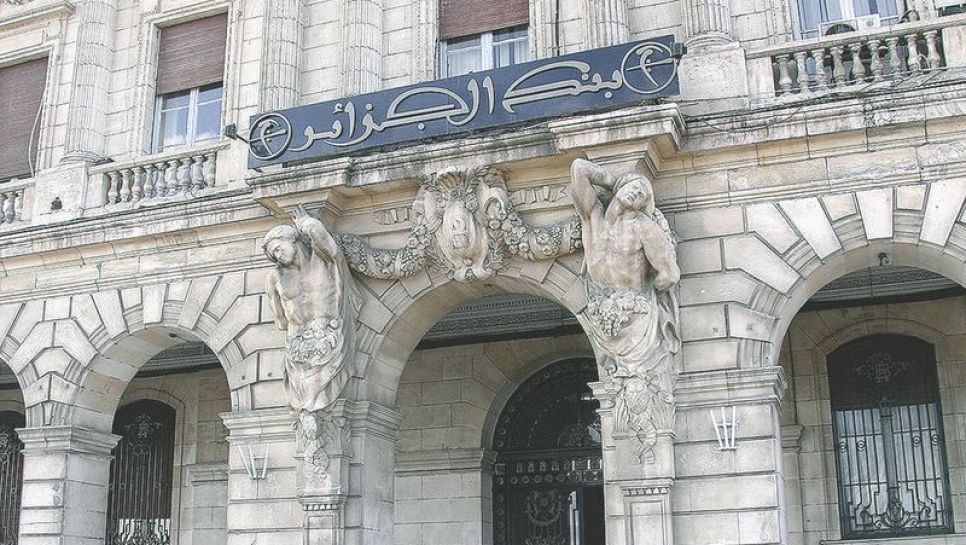

Même si ses coefficients de liquidité et de solvabilité s’établissent au-dessus des normes admises selon la Banque d’Algérie, le système bancaire national reste exposé à des chocs cycliques.

C’est un véritable satisfecit que vient de délivrer la Banque centrale, en soulignant “la résilience et la solidité” du système bancaire algérien. “En témoignent les ratios de solvabilité, la rentabilité et les coefficients de liquidité conséquents des banques de la place, maintenus à des niveaux appréciables en dépit du double choc de la chute des prix du pétrole depuis 2014 et de la crise sanitaire de la Covid-19”, lit-on dans un communiqué que la Banque d’Algérie a mis en ligne en fin de semaine. Chiffres à l’appui, la Banque centrale a indiqué qu’à fin 2020, “le coefficient de solvabilité des banques s’établit à 18,76%, soit le double de la norme admise de 9,5%. Le coefficient de liquidité de la place a atteint, à la même période, le seuil de 92,52%, alors que la norme en vigueur est fixée à 60%”.

Si, au regard de ce que vient de communiquer le régulateur bancaire, les établissements algériens restent, en effet, solides face aux chocs macroéconomiques et financiers, c’est à coups de multiples interventions depuis 2016 que les banques ont pu être remises à flot. Le taux des réserves obligatoires est passé ainsi de 10% en 2019 à 3% à fin 2020, permettant ainsi de libérer un cash-flow d’environ 700 milliards de dinars. Les banques ont ainsi largement profité des mesures monétaires prises par le régulateur ; certaines se mettant à modifier le profil de certaines dettes, lesquelles ont contribué à la détérioration des portefeuilles de quelques établissements, à en croire une source bancaire.

Dit autrement, les mesures de la Banque centrale ont permis à certains établissements bancaires de constituer des provisions leur permettant de faire face à d’importantes créances détenues sur des entreprises publiques et privées, tout en allongeant la maturité de certaines dettes. Cette situation de hausse de la liquidité bancaire n’est donc aucunement un indicateur d’une meilleure forme des banques, notamment publiques, étant donné le manque de lisibilité du risque malgré le reprofilage de certaines dettes. D’autant plus que la proportion brute des prêts improductifs a augmenté, ces dernières années, en raison principalement des encours importants que détiennent les banques sur des entreprises publiques en difficulté ainsi que sur les sociétés privées dont les patrons font l’objet de poursuites judiciaires. C’est dire tout le travail de consolidation et de réduction des créances douteuses qui attend le secteur bancaire algérien afin de réduire les faiblesses structurelles auxquelles il est confronté.

Risque élevé

Rachid Sekkak, ancien directeur central à la Banque d’Algérie, a estimé, dans une récente contribution publiée par Liberté, que le coût du risque restait très élevé en 2020 et a englouti une large part du PNB (Produit net bancaire) des banques. “En moyenne, le coût du risque a représenté 33,54% du PNB de la place”, a estimé Rachid Sekkak, soulignant, dans son analyse, que “le coût du risque restera élevé en 2021 et 2022”. La Banque centrale n’en dit rien dans son communiqué et annonce juste avoir “révisé et actualisé” en 2020 les outils et méthodes de supervision, en “affinant le système d’analyse des risques par composante avec l’optique d’évoluer à moyen terme vers une approche prospective prenant en compte les éventuelles vulnérabilités des établissements bancaires, détectées lors des exercices de stress testing”.

La Banque d’Algérie précise, dans son communiqué, que cette approche de supervision, basée sur les risques, “est une méthode consistant en la mise en place d’un système de notation bancaire, dont l’objectif ultime vise à identifier le type de suivi adapté au profil ‘risque’ de chaque banque et établissement financier. L’approche a pour avantage une meilleure allocation des ressources et la supervision bancaire, en axant l’action de surveillance et de suivi sur les activités à risques et les banques les moins viables du système”.

Quoi qu’il en soit, face au satisfecit que s’accorde la Banque centrale, force est de constater que le marché bancaire a stagné en 2020, de l’avis même de Rachid Sekkak, qui souligne “un contexte où le coût du risque est resté élevé, mais sa rentabilité est restée en apparence élevée”. Une chose est sûre : même si le coefficient de liquidité s’installe désormais au-dessus de la norme, tout comme celui de solvabilité, le système bancaire reste exposé à des chocs cycliques, en relation avec le niveau des dépôts du secteur des hydrocarbures, voire à des vulnérabilités structurelles, dont la sous-bancarisation de la population, l’absence d’innovation notamment sur les segments produits et services financiers, une réglementation contraignante en matière de développement des services bancaires, etc.

Le choc pétrolier de la mi-2014 a, en tout cas, fait remonter à la surface les faiblesses du système bancaire algérien qui a renoué avec la sous-liquidité dès 2016, renfloué depuis 2017 grâce à la planche à billets, avant que la Banque centrale ne vole à nouveau à sa rescousse, en 2020, en actionnant certains leviers monétaires.

Ali Titouche